こんにちは、トモです!

本日はこれからフリーランスとして独立する際に、やっておくべき準備を徹底解説します!

結論、この記事を読んでいただければ最低限準備しておくことに対応できます!

・まずは開業届&青色申告の準備

・お金周りでやっておくべきこと

・営業周りでやっておくべきこと

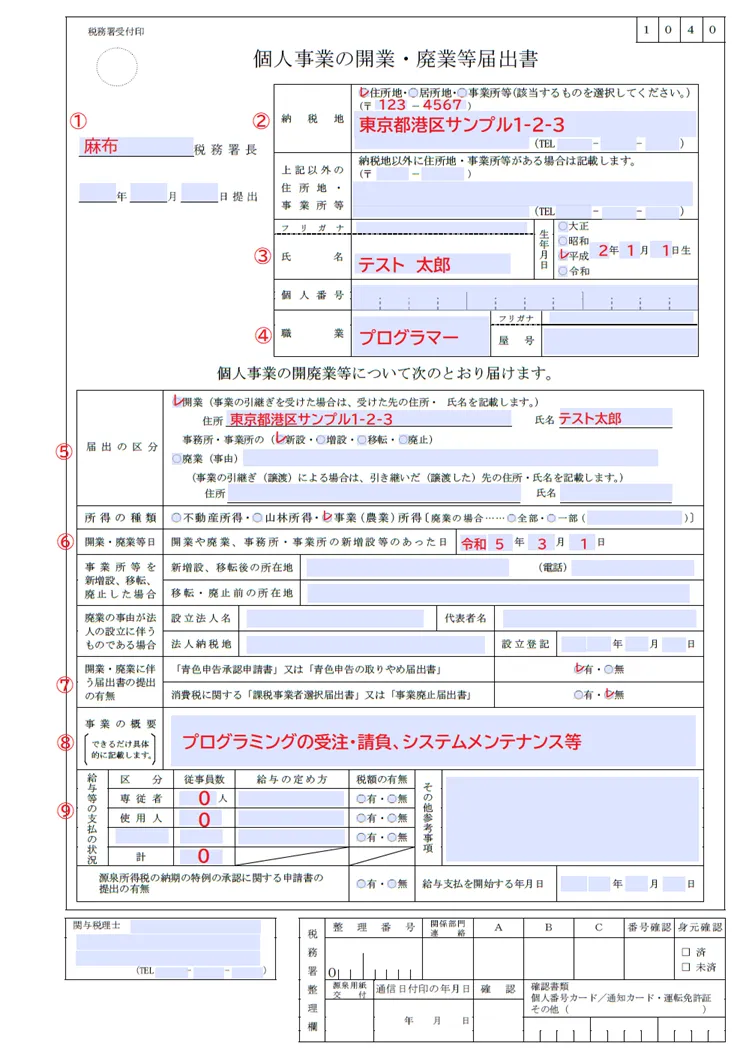

まずは開業届を税務署に提出する

出展:マネーフォワード「開業届とは? 書き方<記入例付>開業・廃業等届出書をわかりやすく解説」

まずはフリーランスとして事業を始めたことの届け出である、「開業届」を最寄りの税務署に提出しましょう!

開業届は上記の通りの書類で、税務署で貰うことができます。

一見、複雑に見えますがこの後にご紹介するやり方なら5分で完了しますよ!

屋号(=フリーランスの会社名)を考えておこう

結論、事前に考えておくべきことは屋号のみです!

屋号とは個人事業主(フリーランス)が事業に使える名称のことで、ひらたくいうと会社名のようなものです。

実は開業届に書かなくてもよく、また後から自由に変更も可能です。

自由に付けることのできる屋号ですが、以下のポイントに気を付けて出すようにしましょう。

- お客様にとって覚えやすい、分かりやすいものにする

- 有名な大企業などと名称が被らないようにする

- 後々ホームページ制作を考える場合、ドメインが取得可能であること

ポイントの三番目のドメインは、お名前.comなどでドメインを実際に検索して、取得可能か見ておきましょう。(.comまたは.jpが取れるものがおすすめです!)

これだけ考えたらいよいよ提出準備です!

開業届の提出はマネーフォワードがおすすめ!

先ほど説明したように、開業届は税務署に行って書類を手書きで作成して提出することが可能です。

しかしマネーフォワードクラウド開業届を利用することで、3ステップで手続きが完了します。

※書類は税務署に郵送するか、持参する必要があります。

青色申告の準備をしよう

続いて開業届と一緒に青色申告の手続きもしてしまいましょう!

白色申告と青色申告の違い:絶対に青色申告を選ぶべき!

個人事業主(フリーランス)が確定申告を行う際に、白色申告と青色申告のどちらかで行う必要があり、青色申告を行うには事前に申請が必要となります。

では白色申告と青色申告は何が違うのでしょうか?具体的には以下の違いがあります。

| 青色申告 | 白色申告 | |

| 特別控除 | 55万円 or 65万円(電子申告) | なし |

| 届け出 | 必要 | 不要 |

| 確定申告の際に必要となる書類 | 確定申告書B 青色申告決算書 |

確定申告書B |

| 作成する帳簿 | 総勘定元帳 仕訳帳 現金出納帳 売掛帳 買掛帳 固定資産台帳 |

簡易な記載の帳簿 |

| その他 | 赤字の繰越が3年間できる | なし |

まとめると以下の通りです。

- 青色申告を行うと所得から最大65万円の控除があるため、税金が安くなる

- 青色申告の方が作成する帳簿などは多いが、マネーフォワードを使えばいずれも自動で作ってくれるため気にしなくて良い

- 結論、絶対に青色申告の方がお得!

青色申告承認申請書の提出もマネーフォワードがおすすめ!

さて、この青色申告を行うためには「青色申告承認申請書」を提出する必要があります。

しかしこれはいつ出してもいいものではありません。

青色申告をするためには、申告をしようとする年の3月15日まで(その年の1月16日以後、新たに事業を開始したり不動産の貸付けをした場合には、その事業開始等の日)に青色申告承認申請書を提出する必要があります。

よく分からなければ開業届と同時に一緒に提出すればOKです!

さらに、先ほど紹介したマネーフォワードクラウド開業届(公式サイト)を利用することで、青色申告承認申請書も一緒に作成することが可能です!

そのため必ず開業届と一緒に作成し、同時に税務署に提出するようにしましょう。

事業のお金周りの準備を始めよう

開業届を出したら次は事業用のクレジットカードと銀行口座を開設しましょう!

プライベートと事業用を分けると確定申告が楽

個人事業主(フリーランス)として事業を開始すると、様々な経費が発生すると思います。

その際に今まで使っていたクレジットカードで支払ったり、現金で支払っても問題はありません。

しかし事業用のクレジットカードや口座を使うと、後で処理を行う時に会計ソフトと連動していれば一括で処理ができるため、とても手間が楽になります。

クレジットカードや銀行口座はどこでも良い

クレジットカードや銀行口座はどこのものを作成しても問題ありません。

先ほどオススメしたマネーフォワードでもクレジットカードを作成することができるため、開業届のサービスを利用した場合、そのまま作ってしまうこともオススメです!

![]()

銀行口座についても、ネットバンキングが使えるものであればどこでも良いと思います。

ご参考までに、自分の会社では住信SBIネット銀行(公式サイト)を使っています。

会計ソフトはマネーフォワードがおすすめ!

個人事業主として事業を開始すると、基本的には翌年から確定申告が発生します。

もちろん会計の知識があれば、会計ソフトを使わずにExcelなどで経費を管理して、自分で確定申告書を作成することも可能です。

しかし会計ソフトを利用することで、以下のメリットを受けることができます。

- 事業用のクレジットカードや銀行口座を連携することで、事業用のクレカからの支払いを自動的に取り込むことができる。

- 現金や個人用のクレジットカードで支払った経費についても、経理の知識がなくても比較的簡単に取り込むことが可能。

- インボイスや電子帳簿保存法にも自動で対応してくれるため、こちら側で意識することが無くなる。

会計ソフトは大手二社のマネーフォワードとfreeeのどちらかがオススメですが、自分はずっとマネーフォワードを利用しています。

ぜひとも試してみてください!

マネーフォワードの具体的な使い方については、また別途解説記事を作成します。

営業周りの活動

さて足元のお金周りを固めたらいよいよ営業周りの発信準備も行いましょう!

ホームページ制作はWEB知識0でも制作可能

必須ではありませんが、できれば簡単なホームページがあると信頼度が増します。

ただし業者へ発注するのはなるべく止めてください。

なぜなら費用が30~100万円など高額になり、かつ品質も分からないためです。

そのためオススメはノーコードで作成することのできるサービスです。

現在、主流となっているのは以下の二つです。

どちらも豊富なテンプレートがあり、見た目も十分かっこいいです。

1からデザインを行なったり、テンプレートを大幅に変更すると手間がかかりますが、テンプレートをベースに作成すれば半日程度で立派なホームページが完成します。

自身のSNSで独立したことをアピールしよう!

あとは最後に普段から使っているSNSで以下を発信しましょう。

- 独立したばかりであり、稼働に空きがあるためお仕事対応が可能。

- 自分の持っている強みや対応できる仕事内容

- とりあえず最初は何でもやりますという心構え

Twitter、Facebookなどでこれらを発信するだけで、おそらく数件は仕事の依頼や相談が来ると思います。

そのときにはよほど対応不可能な内容でなければ、基本的に受けるようにしましょう!

この辺りの営業テクニックもまた記事にしていこうと思います。

本日は開業時にやっておくべきをまとめました。

既に開業している方も、上記でやっていないことがあればぜひやるようにしましょう!

明日は節税について解説をします。お楽しみに!